你知道在澳洲投资房地产的策略有哪些吗?

这里我们来聊聊投资澳洲房产的策略。

BuyandHold购买和长期持有

这是最普遍的一种投资方式,长期持有房产是利用房产的複利增长达到资产翻倍。这裡的关键技巧是选择的区域,最好选择吸引自住人群,自住人群佔有相当比例的区域会更加保险,除了有便利交通,购物,医疗,教育等设施,如果还有政府规划的基建设施,再加上靠公园,离水近等这种Xfactor因素,那麽房产增值还是很有保障的。有数据显示在过去30年,澳大利亚房价平均每年上涨7.25%。根据前面提到的72定律,那基本是10年翻一倍。

优点:风险较低,不需要太多的精力。

缺点:需要等待的时间较长,让房产经历整个週期,不要过早卖掉。

NegativeGearing负扣税房产

该策略相对适合高税阶层人群,这类房产的特点是在增值较好的区域(譬如水边/学区房产),但租金淨收入不能涵盖持有房产的所有费用,所以是利用现金流的“损失”可以从所交纳的较高税金中退回相应比例的一部分。在购买之前,最好跟有地产经验的会计师先沟通一下。

优点:如果您知道自己在做什麽,使用此策略可以帮助合法退税,同时利用房产增值部分可以继续投资。

缺点:即便是可以部分按照税阶比例退税,但还是需要有足够的现金流去支持,继续持有此类物业。此策略往往适合高收入高税收人群。

建议:1:2持有1套负扣税的资产同时也持有2套正向现金流的房产去达到持续退税和贷款的平衡。

PositiveGearing正现金流房产

正向现金流投资策顾名思义就是这类物业的租金收入可以cover所有的养房成本。是建立投资组合的有效方法。这类物业可以在租金需求高的地区,可以是单个物业,也可以是多租户物业,像dualliving,duplex等。还有一类物业是得到政府特批和补贴的,譬如10年计划的NRAS项目,DHA租给国防人员的这类特殊人群,还有SDA租给满足条件的残疾人员,这些比较特殊的项目是可以带来比较高回报的正向现金流。

优点:正向现金流房产可以潜在地帮助您购买多处房产,因为额外的现金流收入,可以增加您的借贷能力,并可以抵消负扣税房产的成本。

缺点:随着您获得更多的收入,您可能会支付更多的税。一些正向现金流量资产可能位于增值较慢的区域。资本增长和现金流不是互斥的。您可以将两种策略结合起来,以创造更高的总回报。

Renovateandhold/flip翻新持有/售出

通过翻新可能给物业增值,但最容易出现的两个最大问题是超预算和超时。建议与三位当地销售和物业经理联系,以确定翻新可以达到预期的增加价值和增加租金的目的。一般规则:装修上花费的每$1应返还$2至$3的淨回报。

优点:如果很熟知这块领域,翻新可以达到增值和提高租金,方便之后的再投资。

缺点:可能既耗时又昂贵,很可能会导致成本超支和不能按时完工所带来的损失。

如果是以售出获取利润的翻新策略,最大挑战就是如何在短时间控制好成本,找到极具竞争力的合适物业翻新。一般适合非常有经验的翻修专业人士。

优点:快速现金流。

缺点:购买时需要付较高印花税,再转售时要支付中介费,12个月内卖出还要最大化付增值税,因为没有增值税减半优惠。

如果控制不好成本和时间,这意味着投资者的利润在交易中几乎没有什麽收益。所以很多时候简单的装修和持有会带来更好效果。

Subdivision土地拆分

这个策略简单来说将一大块土地划分成两个或多块土地,可以分批出售,也可以保留一部分长期持有。比较适合有经验的投资者,擅长跟市政府打交道,同时也了解如何做开发。

优点:可以通过拆分来创造价值获取更高回报。

缺点:

●很难找到性价比高的具有开发潜力的地块

●申请可能会延迟

●开发成本可能很高,过程可能很耗时

SMSF自主管理养老金投资

这个策略就是通过建立自主养老金账户,自行做房产投资的管理。适合养老金比较充足的人士,譬如至少有$25-$30万的养老金。

优点:

●最大化的省税,跟正常税率比较,仅徵收收入的15%。

●持有12个月以上,增值税也只有10%。

●在退休阶段,租金和卖房的增值都不需要交税。

●对生意人士来说,在享受多项税务优惠的同时,也分散风险,保护了个人资产。

缺点:

●建立和每年的运营成本比较高

●不能购买自住物业

●投资每年的现金流收入不能提取使用

●每一套房产对应一个贷款,并且一套房产只可以申请贷款一次。所以自管养老金中的房产不存在Refinance。

Commercial/CommercialFund商业物业/商业物业基金

这个策略会给出2:1的建议。就是在您的投资物业里面至少有两套稳定收益的民宅物业之后,再考虑商业物业会比较稳健。

优点:

●投资回报更高,民宅的租金回报在4%-5%左右,商业物业租金回报在7%-10%左右

●租约时间更长,民宅租期一般在6-12个月,商业房产租期一般都在3-5年。尤其是投资某些依客户需求而打造的经营项目,租期会更长。

●几乎没其他开支,民宅的养房费用(市政费,管理费,保险,地税等)都是由业主支付,而商业物业的租客支付几乎所有的费用

缺点:

●空租时间较长,一旦空租,民宅找到下一个租客时间较短,但商业物业要花更长的时间去找到下一个租客。

●贷款比例,民宅贷款一般80%-90%,商业物业一般60%-70%,相同价值的物业,商业物业的所佔用的首期款会更多一些。

●受经济波动影响比较大,拿这次疫情来说,对于民宅租赁影响不大,但对部分商业物业的冲击还是有的。

●如果您的资金有限,或者想先看一下市场,可以考虑交给靠谱专业人士,去投资商业物业基金,也可以达到10%左右的回报。

结语

每种投资方式都有它的优缺点,都有它适合的人群,每个人在做决定的时候,还是要根据自己的财物,税务,现金流,时间精力能力等一些列因素去考量,做出最适合自己情况的决策。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

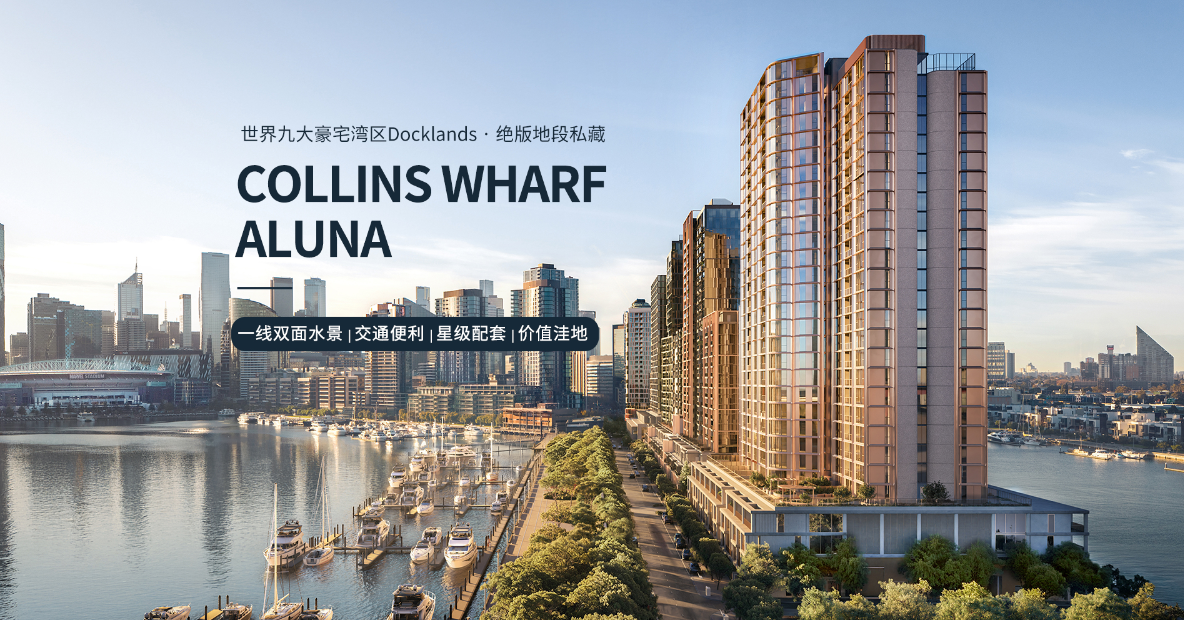

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

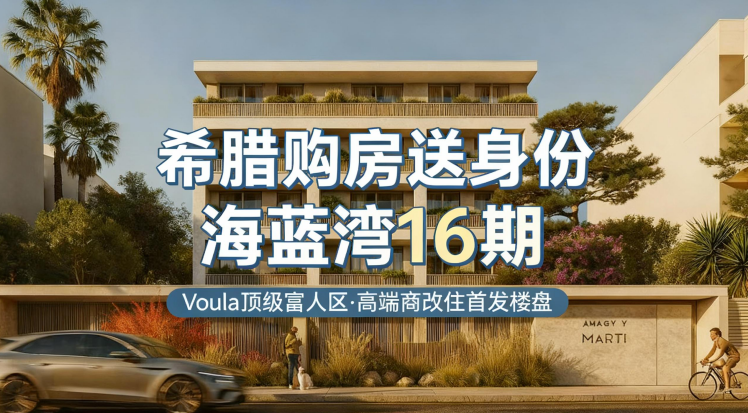

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六