当悉尼仅7.8%的区能买到“可负担”独立屋时,公寓的可负担比例高达36.9%。这不是营销话术,而是CoreLogic 2024年末的最新数据。随着房价飙涨、租金回报率上升及供应短缺,优质公寓正从“退而求其次”变成“低成本高回报”的主动选择——价格普遍比同区独栋低30-40%,租金回报却率先抬头,为投资者与首次置业者打开一扇仍可进场的门。

一、全国可负担“天平”倾斜

悉尼:可负担独立屋7.8% vs 公寓36.9%

墨尔本:独立屋22% vs 公寓36%

布里斯班:独立屋25.4% vs 公寓36%

唯一例外霍巴特:独立34.7% > 公寓28.2%

结论:除霍巴特外,所有首府公寓“上车面”远大于独栋。

二、租金回报反超趋势

家庭租独栋成本飙升→租客分流至公寓→公寓空置率下降→房东议价权上升

悉尼热门投资三角:

Bankstown / Lakemba / Parramatta

公寓中位50-60万澳元,租金回报5.6-6.1%,同期同区独栋回报<3%

墨尔本“黄金三角”:

Bundoora / Broadmeadows / Box Hill

公寓中位<55万澳元,回报5.3-5.7%

布里斯班性价比线:

Logan Central / Zillmere / Sherwood

公寓中位42.5-68万澳元,回报3.3-5%

三、价格差距=杠杆空间

布里斯班典型例子:独栋中位106万澳元 vs 公寓75.5万澳元——30万价差相当于“自带首付”。在加息环境下,少借30万意味着月供减少约1200澳元(按6%利率30年计),现金流压力骤减。

四、投资者重新评估的四大理由

进入门槛:公寓总价低,5%首付+政府担保即可上车

现金收益:租金回报率先反弹,可覆盖大部分月供

分割潜力:部分1970-1980年代大楼可 strata title 分售,增值路径清晰

租客升级:精装修公寓可获租金溢价10-15%,租客愿为“拎包入住”买单

五、2026公寓选购“五要五不要”

要:

富人区地段+火车站500米

户数<80套,物业维护可控

两房占比>60%,家庭租客稳定

阳台+景观+车位,可租溢价

楼龄30-40年,已做外墙认证,避免巨额特别征费

不要:

高密度CBD超高层,供应堰塞湖

一房占比>50%,投资客扎堆

无阳台、无车位、无景观“三无产品”

开发商首次项目,质量与保修风险高

期房楼花,交付时间与建筑成本不可控

全国范围看,公寓不再是“买不起独栋才选”的备胎,而是低门槛、高现金流、可分段进入的投资正门。只要选对地段、控好密度、算清回报,公寓同样能跑出超越同区独栋的资本增速。2026年,不妨把目光从“后院”转向“阳台”——也许下一段增值故事,就藏在那一排排带泳池、带景观、带车位的两房公寓里。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

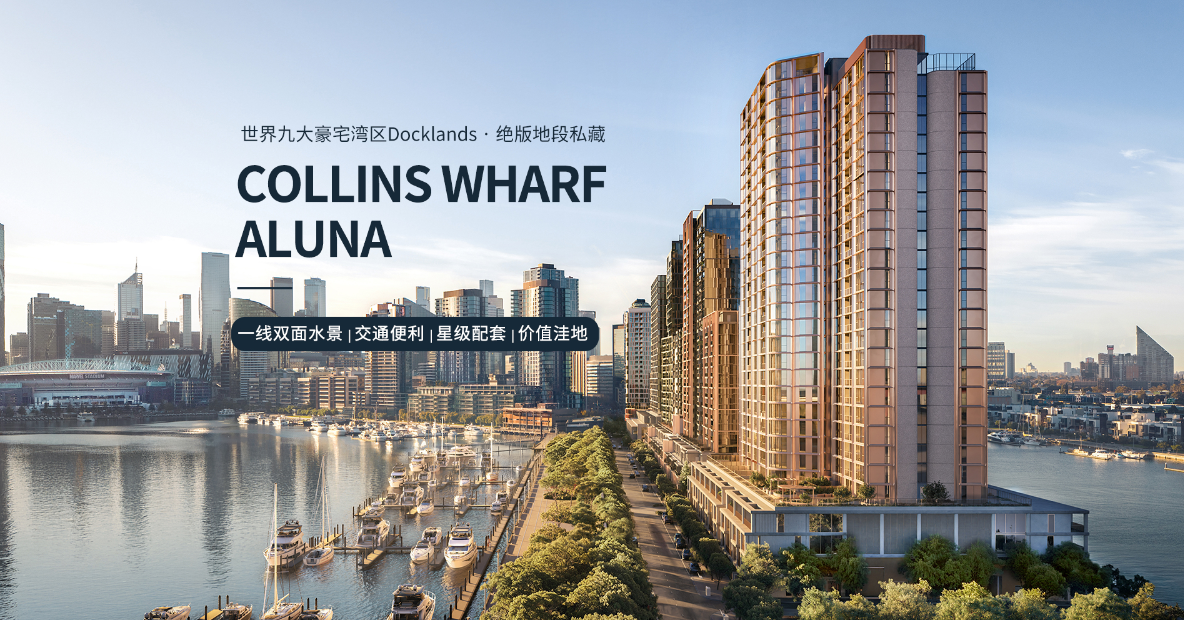

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

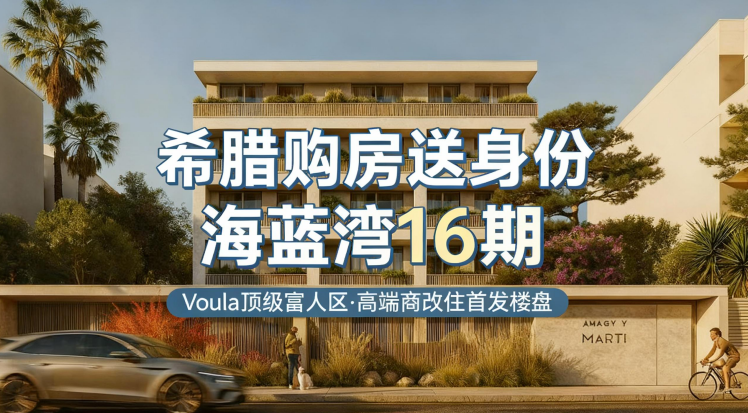

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六